FXを始めるにあたっては、まずは基礎知識を身につけることが大切です。

しかし、初めてFXに触れる人にとって、その基礎知識を理解することは容易ではありません。

また、FXにはリスクが伴い、知らずに行動してしまうと大きな損失を被ることもあります。

そこで、本記事ではFX初心者の方々に向けて、基礎知識やリスク管理のポイントなどをわかりやすく解説していきます。

FXに関する用語や手法の説明から、実際のトレードで勝つためのコツや、失敗しないためのポイントまで、幅広く取り上げていきます。

まずはFXについての基礎知識から始めましょう。

急ぐことなく、しっかりと何度も読み返すことをおすすめします。

1.FXの基礎知識について

1-1.FXとは何か?

FXとは、Foreign Exchange(外国為替証拠金取引)の略語で、通貨を対象とする取引のことで、具体的には、ある通貨を別の通貨と交換することで、為替差益を狙う取引です。

FXは24時間取引可能であり、日本時間の月曜日午前7時から土曜日午前6時まで、いつでも取引ができます。(夏時間・冬時間で1時間の前後が有ります)

これは、世界各国の主要な金融市場が時差を利用して交互に開いているためです。

FX取引は主にレバレッジ(証拠金取引)を利用して行われます。

レバレッジとは、必要となる証拠金の額に比べて、より多くの資金を投入できる仕組みのことで、少ない証拠金で大きな取引を行うことができます。

例えば、100万円の証拠金で、100倍のレバレッジをかけた場合には、実際には1億円分の取引が可能になります。

ただし、レバレッジをかけることで、利益のチャンスが大きくなる一方、損失も大きくなるリスクもあります。

FXの取引方法としては、MT4(MetaTrader 4)と呼ばれるソフトウェアを使用して、パソコンやスマートフォンから取引を行う方法が一般的です。

MT4は、チャートやテクニカル指標を使った分析が可能で、多数の注文方法も用意されているため、幅広い取引スタイルに対応することができます。

FXのリスクについては、為替変動による価格変動リスクやレバレッジを利用することによる損失リスク、システム障害や通信トラブルによるリスクなどがあります。

特に初心者の場合には、リスクマネジメントをしっかりと行い、リスクを最小限に抑える取引を行うことが重要です。

また、投資の前に十分な知識を身につけ、十分な情報収集を行うことも大切です。

1-2.FX取引の特徴と仕組み

FX(外国為替証拠金取引)は、異なる通貨間の価値変動を利用して、利益を得る投資手法です。

ここでは、FX取引の特徴と仕組みについて、詳しく解説していきます。

【FX取引の特徴】

1.「レバレッジ取引が可能」

FX取引では、証拠金という一定額の保証金を証券会社に預けることで、それ以上の金額の取引ができる「レバレッジ取引」が可能です。

これにより、少ない資金で大きな利益を狙える反面、損失も大きくなるため、十分なリスク管理が必要です。

2.「24時間取引可能」

FX取引は、世界中の通貨市場が存在するため、24時間取引が可能です。

具体的には、日本時間の月曜日朝から土曜日朝まで取引が行われています。

3.「ハイペースの取引が可能」

FX取引は、スピーディーな取引が可能です。

短期的なトレードであれば、数分または数時間でポジションを決済することもできます。

4.「低コストで始められる」

FX取引は、取引手数料がほとんどかからないため、少ない資金で始められるというメリットがあります。

【FX取引の仕組み】

FX取引では、異なる通貨間の価値変動を予想し、その変動に応じて売買を行います。

具体的には、ある通貨を買い、別の通貨を売る「買い(ロング)」、ある通貨を売り、別の通貨を買う「売り(ショート)」の2つの取引方法があります。

この状態を「レバレッジ25倍」と呼びます。

また、FX取引にはスプレッドというものがあります。

スプレッドとは、買値と売値の差額のことで、この差額が利益や損失になります。

1-3.FXで稼ぐための基礎知識

FXで稼ぐためには、基礎的な知識が必要不可欠です。以下では、FXで稼ぐための基礎知識について詳しく解説していきます。

FX取引では、証拠金の何倍もの金額を取引できる「レバレッジ」を使います。

たとえば、1万円の証拠金で100万円分の通貨を取引することができます。

しかし、レバレッジを使うことで大きなリスクも伴います。

価格変動が大きくなると、損失も大きくなることに注意しましょう。

FX取引では、2つの通貨を組み合わせた「通貨ペア」を取引します。

代表的な通貨ペアとしては、米ドル/円、ユーロ/ドル、ポンド/円などがあります。

各通貨ペアには「スプレッド」と呼ばれる手数料がかかりますので、注文を出す際には手数料のことも確認しましょう。

FX取引では、価格上昇を予想して買い注文を出す「ロング」と、価格下落を予想して売り注文を出す「ショート」の2つの注文方法があります。

注文方法によって、利益や損失が変わってきます。

ファンダメンタル分析は、経済指標や企業の業績など、基本的な情報を分析する手法です。

政治情勢や経済情勢、金利政策などを分析し、今後の相場の動きを予測します。

長期的なトレードに適しています。

マネーマネジメントとは、トレードで利益を上げるために、リスクを最小限に抑える手法です。

適切なロット数を決定したり、損切りラインを設定したりすることで、リスクを最小限に抑えることができます。

リスクマネジメントは、トレードで損失を出さないようにするための手法です。

リスクリワード比率を設定したり、損切りラインを設定したりすることで、損失を最小限に抑えることができます。

デモトレードとは、仮想通貨でトレードを行うことです。

リアルトレードと同様の操作を行うことができますが、実際のお金を使わないため、失敗しても損失が出ません。

初心者には、デモトレードで練習をしてからリアルトレードを行うことをおすすめします。

セルフコントロールとは、自己管理のことです。

トレードにおいては、感情に流されないことが重要です。

負けた時には、自分を責めずに冷静に分析することが必要です。

2.FXを始める前に知っておきたいこと

2-1.FXのメリットとデメリット

FXには、他の投資商品と比べて様々なメリットとデメリットがあります。

以下では、FXのメリットとデメリットについて詳しく解説します。

FXでは、低い証拠金で高い取引金額を操作することができるレバレッジ取引が可能です。

例えば、1万円の証拠金で100万円相当の通貨を購入することができるため、少ない資金で大きな利益を狙うことができます。

・24時間取引可能

FX市場は、世界中の国々で取引されており、24時間取引が可能です。

そのため、自分の都合に合わせて取引することができ、仕事や家事などの時間に合わせてトレードを行うことができます。

・ポジションが長期保有可能

株式投資などでは、1日に1回の決済が原則ですが、FXではポジションを長期保有することも可能です。

そのため、長期的なトレード戦略を立てることができます。

・リスクヘッジがしやすい

FXでは、世界中の通貨ペアを取引することができるため、通貨相場の変動によるリスクヘッジがしやすいというメリットがあります。

レバレッジ効果があるため、小さな価格変動でも大きな損失を被ることがあります。

また、証拠金以上の損失を被ることもあるため、慎重な取引が必要です。

・相場の予測が難しい

通貨相場は、世界中の政治や経済情勢に影響されるため、相場の予測が非常に難しいというデメリットがあります。

・取引手数料が高い

FX取引には、スプレッド(売買価格の差)や手数料がかかるため、その分だけ利益が減るというデメリットがあります。

・取引がリアルタイムで行われるため、ストレスがかかる

FX取引は、相場変動がリアルタイムで反映されるため、ストレスがかかるというデメリットがあります。

2-2.初心者が陥りがちな罠と対処法

FX初心者は、知識や経験不足から様々な罠に陥りがちです。

以下では、初心者が陥りがちな罠とそれに対処する方法を解説します。

しかし、誤った使い方をすると大きな損失を被ることにつながります。

対処法としては、レバレッジの計算方法を理解し、証拠金以上の取引を行わないことが重要です。

また、トレードに際しては、必ず損失限定注文(ストップロス注文)を設定することも大切です。

そのため、感情に左右された取引をしてしまうことがあります。

対処法としては、トレードプランを立て、事前にエントリーとイグジット(出口)のポイントを明確にしておくことが重要です。

また、トレードに際しては、冷静かつ客観的な判断を心がけ、感情的な判断をしないようにすることが大切です。

しかし、初心者は逆張りトレードに魅力を感じ、トレンドに対して無理なトレードをしてしまうことがあります。

対処法としては、トレンドに沿ってトレードすることを基本とし、逆張りトレードを行う場合には、慎重に検討することが大切です。

また、逆張りトレードに際しては、損失限定注文を設定し、損失を最小限に抑えることも大切です。

注意深くトレードを行い、成功に向うときには、注意すべき点があります。

まずは、自分に合った取引スタイルを見つけることが重要です。

自分に合わないトレードスタイルで取引を行うと、ストレスがたまってしまい、思わぬ損失を被ることになります。

また、トレードには感情が関与することが少なくありません。

怒りや欲望などの感情が高まった状態で取引を行うと、冷静さを欠くことがあります。

そのため、感情的な判断を避けるためにも、トレードプランを事前に立て、それに従ってトレードを行うようにしましょう。

さらに、リスクマネジメントも非常に重要です。

トレードにおいては、常にリスクとリターンを天秤にかけながら取引を行う必要があります。

リスクを最小限に抑えながら、利益を最大化するためには、損失を限定するストップロス注文の活用や、リスクリワード比の見極めが必要不可欠です。

また、自己流のトレードスタイルではなく、トレードに関する知識を習得することも大切です。

FXの世界は常に変化しているため、情報収集を怠らないようにしましょう。

ニュースや経済指標などの情報を取り入れ、マーケットの動向を把握することで、トレードの成功率を高めることができます。

2-3.FX口座開設の手続きと注意点

FX口座を開設するためには、証券会社に申し込みを行う必要があります。

口座開設にはいくつかの手続きや注意点がありますので、

以下に詳しく解説します。

まずは、FX口座を開設する証券会社を選定する必要があります。

選定する際には、取り扱い通貨ペアや手数料、スプレッド、ツールの使いやすさ、取引画面の見やすさなどを比較検討して選ぶようにしましょう。

必要書類の準備

口座開設に必要な書類としては、身分証明書(運転免許証やパスポートなど)や住民票、口座開設申込書、口座引落し申込書、電子証明書発行申請書(必要な場合)などが挙げられます。

また、口座開設によっては証券会社が指定する書類や手続きが必要となる場合がありますので、確認しておきましょう。

申し込み手続き

証券会社のホームページから申し込みフォームに必要事項を入力し、必要書類を提出します。

申し込み後、証券会社からの指示に従って口座開設手続きを進めましょう。

入金

口座開設が完了したら、最低限の入金額を入金する必要があります。

証券会社によっては口座開設時に入金が必要な場合がありますので、確認しておきましょう。

FX取引には、各証券会社が定める取引ルールがあります。

これを理解していないと、取引で失敗する可能性が高くなってしまいます。

証券会社のホームページや取扱説明書、または口座開設時に担当者に確認するなどして、取引ルールをしっかりと理解しておくようにしましょう。

レバレッジの影響を理解する

FX取引では、小額の資金で大きな取引が可能であるため、高いリターンを得られる魅力的な投資先として注目を集めていますが、取引に際しては必ず取引ルールを守り、リスク管理をしっかりと行うことが重要です。

3.FX初心者が抱えがちな悩みとその解決法

3-1.損失が続く場合の対処法

FX取引において、トレードで損失を被ってしまうことは避けられない場合があります。

しかし、そのまま損失を重ねてしまうと資金が底をつき、FX取引そのものを続けることができなくなってしまいます。

そこで、損失が続く場合の対処法を以下に解説します。

損切りを徹底する

損失が出た場合、その損失を取り戻すためにさらに大きなリスクをとってしまいがちですが、それは逆効果です。

まずは損切りを徹底することが大切です。

損切りとは、一定の損失額を設定して、その損失額に達したらポジションを決済することです。

損失が小さいうちに損切りすることで、大きな損失を回避することができます。

リスク許容度を見直す

損失が続く場合、自分のリスク許容度を見直す必要があります。

自分にとってリスクの大きすぎるトレードを行っている可能性があるため、トレードスタイルを変えることも考えましょう。

例えば、スキャルピングからスイングトレードに変えたり、ロット数を減らすなどの対策が考えられます。

意思決定プロセスを見直す

トレードで損失を被った場合、感情的になってしまい、判断を誤ってしまうことがあります。

そこで、自分の意思決定プロセスを見直すことが大切です。

トレードの前に、トレードプランを立てたり、相場の分析を行ったり、冷静に判断できるように心掛けましょう。

リスクマネジメントを徹底する

FX取引においては、リスクマネジメントが非常に重要です。

自分が負担できるリスクを把握し、それに合わせてトレードすることが大切です。

また、リスクリワード比を考慮して、ポジションサイズを決めることも重要です。

リスクマネジメントを徹底することで、損失を最小限に抑えることができます。

トレード日誌をつける

トレード日誌は、自分が行った取引やその結果を記録するツールです。

これをつけることで、トレードにおける自分自身の強みや弱みを見つけることができます。

また、トレード戦略の改善や損失削減にも役立ちます。

トレード日誌には、以下のような情報が含まれることが一般的です。

・通貨ペア、取引量、エントリーレート、ストップロス、リミットオーダー

・利益、損失、手数料、スワップポイント

・トレード戦略の状況や思考過程

・市場状況、ニュース、指標発表などの情報

それにより、自分の取引の傾向や問題点、改善点を見つけることができます。

また、日誌をつけることで自分自身が冷静にトレードをすることができるようになる場合もあります。

ただし、トレード日誌はただつけるだけでは意味がありません。

トレード日誌をつけることで、自分自身のトレードに対する理解を深め、トレード戦略の改善につなげることが必要です。

自分自身のトレードに対する客観的な分析をするためにも、定期的にトレード日誌を振り返り、改善点を見つけるようにしましょう。

3-2.利益を伸ばすための戦略

FX取引において利益を伸ばすためには、様々な戦略が存在します。以下にいくつかの戦略を紹介します。

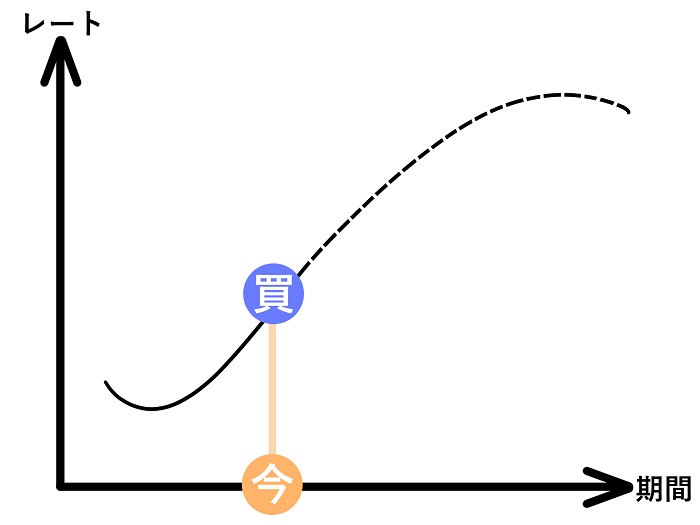

トレンドフォロー戦略を取る場合には、移動平均線やトレンドラインなどのテクニカル指標を用いて、トレンドの方向性や強さを確認します。

その後、トレンドが上昇している場合には買いポジション、下降している場合には売りポジションを取ります。ただし、トレンドが転換する前に利益確定をすることが大切です。

ブレイクアウト戦略は、相場がある範囲内で揉み合っている場合に、範囲の上限や下限を突破した時にポジションを取る戦略です。

この戦略では、相場がある範囲内で揉み合っているときには、突破する可能性が高いと判断し、範囲の上限や下限を注視します。

その後、範囲を突破したときには、上昇トレンドが見込まれる場合には買いポジション、下降トレンドが見込まれる場合には売りポジションを取ります。

この戦略では、相場がわずかな変動を繰り返すときに、その変動を利用して短期間でポジションを取ります。

ポジションを取った後は、わずかな利益でも利益確定することが大切です。

また、スキャルピング戦略を取る場合には、スプレッドの小さい通貨ペアを選ぶことが重要です。

リスクを軽減する戦略として、以下のようなものがあります。

ストップロス注文の利用

ストップロス注文は、あらかじめ設定した価格に達した場合に自動的に決済する注文です。価格の急変動や予想外のニュースなどで損失が大きく膨らむことを防ぐことができます。

ポジションの分散

一つの通貨ペアに全ての資金を投入するのではなく、複数の通貨ペアに分散させることでリスクを分散させることができます。

トレード回数の制限

一日あたりのトレード回数を決めておくことで、過剰な取引を避けることができます。

ロット数の調整

損失が続いている場合は、ロット数を減らすことで損失額を抑えることができます。

テクニカル分析の活用

チャートやテクニカル指標を利用して、市場のトレンドや動向を把握し、損失を最小限に抑える売買タイミングを見極めることができます。

ファンダメンタル分析の活用

経済指標や政治的・社会的情勢など、ファンダメンタル分析を行い、市場の方向性を予測することができます。

自己規制の徹底

トレードに情熱を傾けすぎたり、感情に左右されて冷静な判断ができなくなることを防ぐために、トレードの時間や頻度を決めたり、ストレス発散の方法を確保することが大切です。

3-3.必要な資金量とリスク管理の重要性

FX取引では、投資に必要な資金量を適切に把握し、リスク管理を行うことが重要です。

適切な資金量を用意することで、リスクを最小限に抑えながら取引を行うことができます。

まず、必要な資金量はトレードのスタイルやリスク許容度によって異なります。

例えば、デイトレードなどの短期的な取引では、大きな資金量は必要ありません。

一方で、スイングトレードやロングポジションを保有する場合には、より多くの資金が必要になるでしょう。

また、リスク管理も重要なポイントです。

リスク管理を行うことで、トレードにおける損失を最小限に抑えることができます。

例えば、トレードごとに損失を限定する「損切り」や、損失を限定しつつ利益を伸ばす「トレーリングストップ」などがあります。

これらのリスク管理手法を適切に活用することで、トレードの成功確率を高めることができます。

また、FX取引はレバレッジを利用することができますが、その分リスクも高くなります。

レバレッジを利用する場合には、リスク管理を徹底することが必要です。

自分に合ったリスク管理方法を見つけ、トレードを行うことが重要です。

4.リスク管理の基礎知識について

4-1.FXのリスク管理とは何か?

FXのリスク管理は、FX取引における損失を最小限に抑えるための戦略です。

外国為替市場は、通貨価格が急激に変動することがあるため、常にリスキーな市場です。

したがって、FX取引のリスクを管理することは、非常に重要です。

FXのリスク管理には、以下のような方法があります。

ヘッジとは、損失を最小限に抑えるために、保有する通貨ポジションとは反対のポジションをとることです。

例えば、ドルを保有している場合、円に対するドル建てのポジションを取ることで、円高の場合でも損失を最小限に抑えることができます。

ポジションサイズの管理とは、リスクを最小限に抑えるために、保有する通貨の量を制限することです。

例えば、投資家が口座の10%を超えるリスクを取らないようにすることで、大きな損失を回避することができます。

テクニカル分析は、過去のチャートや価格動向を分析することで、今後の市場動向を予測する方法です。

投資家は、テクニカル分析を使用して、市場のトレンドや価格変動の範囲を理解し、リスクを最小限に抑えるためのトレードを行うことができます。

FXのリスク管理は、投資家にとって非常に重要な要素であり、リスク管理戦略を使用することで、投資家は外国為替市場においてより成功することができます。

4-2.ロスカットの仕組みと重要性

FXのロスカットとは、ポジションを保有しているトレーダーが、ある一定の損失額に達した場合に、自動的にポジションを決済することを指します。

ロスカットは、トレーダーが投資した資金以上の損失を出すことを防ぐために非常に重要な機能です。

トレーダーは、ロスカット設定によって、最大損失を制限することができます。

例えば、ポジションを保有しているトレーダーが、あらかじめ決めた損失額に達した場合に、そのポジションを自動的に決済することができます。

ロスカットは、FX会社によって異なる設定がされています。

一般的には、ポジションの証拠金額に対して一定の割合の損失が出た場合に、ロスカットが発動するように設定されています。

トレーダーは、自分が設定したロスカット額を超える損失を出さないように、慎重にポジションを管理することが大切です。

4-3.ポジションサイズの計算方法

FXのポジションサイズを計算するためには、以下の手順に従うことが一般的です。

まず、自分がリスク許容できる最大の損失額を決定します。

これは、自分が投資家としてどの程度のリスクを取りたいか、または資金管理上でどの程度のリスクを許容できるかによって異なります。

例えば、10,000ドルの投資資金がある場合、リスク許容額として2%と決めると、200ドルが最大の損失額となります。

次に、リスク許容額に基づいてポジションサイズを計算します。

これは、損失額と損失幅(ストップロス幅)を考慮して計算します。

ポジションサイズ = リスク許容額 ÷ 損失幅

例えば、リスク許容額が200ドル、ストップロス幅が20pipsである場合、ポジションサイズは10,000通貨(= 200 ÷ 20)となります。

最後に、レバレッジの影響を考慮して、実際の取引に適用するポジションサイズを決定します。

例えば、レバレッジが1:50の場合、計算したポジションサイズを50で割ります。つまり、10,000通貨 ÷ 50 = 200通貨となります。

ただし、取引する通貨ペアやストップロス幅、レバレッジなどによって計算方法は異なる場合がありますので、必ず自分が取引する通貨ペアに適した計算方法を使用するようにしましょう。

また、リスク許容額やストップロス幅は、常に自分が負担できる範囲内に設定することが重要です。

5.FX初心者が避けるべきNG行動とその対処法

5-1.オーバートレードと過剰なレバレッジの危険性

オーバートレードとは、取引回数が過剰になり、短期間に多くのトレードを行うことです。

この場合、取引コストが増加するため、取引で得た利益が相殺されることがあります。

また、疲れや感情的な判断によるミスも起こりやすくなります。

過剰なレバレッジとは、自己資金に対して過度なレバレッジをかけることです。

レバレッジをかけることで、投資資金を増やすことができますが、その分、リスクも増大します。

相場の逆動向になった場合、大きな損失を被ることになります。

これらの問題を避けるためには、以下の対処法があります。

トレードプランを立て、そのプランに基づいてトレードを行うことで、自己流のトレードや感情的な判断によるトレードを避けることができます。

また、トレードプランには、トレード回数やレバレッジの上限などを設けることができます。

2.レバレッジの抑制

レバレッジは、必要最低限のレバレッジに抑えることが重要です。

自己資金に対して、10倍程度のレバレッジが一般的とされています。

レバレッジをかける場合でも、リスク管理を意識したトレードプランの作成が重要です。

3.感情的なトレードを避ける

トレードに感情が介入することは避けるべきです。

自分自身のトレードプランに基づいて、冷静に取引を行うことが必要です。

リスク管理を意識し、冷静な判断を行うことが、FXトレードで成功するための大切な要素となります。

5-2. エモーショナルトレードの落とし穴と対処法

エモーショナルトレードとは、感情に支配されたトレードのことを指します。

トレードには常にリスクが伴い、損失が発生することもありますが、エモーショナルトレードを行うことで、感情的な判断に基づいたトレードを行い、大きな損失を被る可能性が高くなります。

エモーショナルトレードに陥る主な原因は、以下の通りです。

トレードで損失を出してしまうと、恐怖心から損失を回収しようとして、エントリーポイントを見誤ることがあります。

2.利益に対する執着

利益が出たときに、その利益を確定せずに、もっと利益が出るようにとグリーディーな気持ちになり、逆に損失を出してしまうことがあります。

3.負けを取り戻す意識

損失を出した場合、その損失を取り戻すためにトレードを続けることがありますが、その結果、エントリーポイントを見誤ることがあります。

トレードには、ルールを設定して従うことが大切です。ルールを守り、トレードを行うことで、感情に左右されることがなくなります。

2.感情をコントロールする

トレード中に感情的になることがある場合は、一度立ち止まって深呼吸をしたり、トレードをやめて休憩したりすることで、感情をコントロールすることができます。

3.リスク管理を行う

トレード前にリスク管理を行い、損失を最小限に抑えることが大切です。損失を出しても、冷静になってトレードを続けることができます。

以上のような対処法を講じることで、エモーショナルトレードの落とし穴を回避し、安定したトレードを行うことができます。

5-3.ニューストレードの注意点と戦略

ニューストレードは、経済指標や政治的イベントなどのニュースを元にトレードを行うことです。

この方法は、重要なニュースが発表された直後に市場が大きく動くことがあるため、短期的なトレードで利益を上げることができる可能性があります。

しかし、ニューストレードには注意点があります。

ニューストレードは、市場が急激に動くことがあるため、損失が急激に拡大する可能性があります。

リスクマネジメントを行い、トレードのリスクを最小限に抑えることが重要です。

ストップロスを設定し、損失を最小限にすることができます。

2.速報値の注意

ニュースが発表された直後、速報値が表示されます。速報値は、正式な値とは異なる場合があります。

正式な値が発表されるまで、市場は大きく動く可能性があります。

速報値に注意し、正式な値が発表されるまで待つことが重要です。

3.市場反応の変化

ニュースが発表された直後、市場は大きく動くことがありますが、市場の反応が変化することがあります。

市場が予想と異なる方向に動くことがあるため、トレードを行う前に市場反応を確認することが重要です。

ニュースが発表された後、市場が特定の価格水準を突破することを期待し、その水準でエントリーする戦略です。

ストップロスを設定し、リスクを最小限に抑えます。

2.レンジトレード戦略

ニュースが発表された後、市場が一定の価格帯内で動くことを期待し、その価格帯でエントリーする戦略です。

ストップロスを設定し、リスクを最小限に抑えます。

3.ストラデル戦略

ニュースが発表される前に、上昇と下降の両方の方向にオプションを取得することで、どちらの方向にも動いた場合に利益を上げることができます。

市場が急激に動くことがあるため、リスクマネジメントが非常に重要です。

また、ニューストレードは、重要なニュースが発表された場合にしか利用できないため、トレードチャンスを逃してしまうこともあります。

ニューストレードを行うためには、市場の動向や指標の内容を理解し、それを元にトレードの戦略を練る必要があります。

また、市場の反応を迅速に判断し、慎重に取引を行うことが必要です。

最後に、ニューストレードは、市場の予測が非常に難しいトレード手法であることを忘れないでください。

過去の実績や専門家の予測に基づいたトレードは、必ずしも成功するとは限りません。

市場の動向を正確に予測することは不可能であるため、リスクマネジメントを徹底することが必要です。

6.チャート分析の基本的な方法について

6-1.ローソク足チャートの読み方と基本パターン

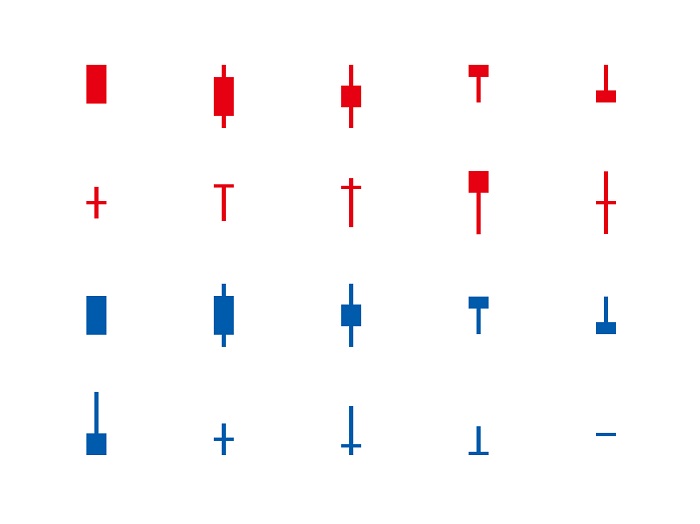

ローソク足チャートは、FXや株式などの価格の変動を視覚的に表現するためのチャートの一種です。

ローソク足チャートには、ローソク足と呼ばれる線が描かれており、ローソク足の形状や色から価格の変動を判断することができます。

ローソク足の基本形状は、ローソクの「実体」と「影」から構成されます。

ローソクの実体は、その時間帯の始値と終値を繋いだ線で表され、色分けされています。

一般的に、上昇トレンドの場合は実体が白(または緑)で、下降トレンドの場合は実体が黒(または赤)になります。

影は、ローソクの上下に延びる線で、その時間帯の最高値と最安値を表します。

ローソク足の基本形状には、以下のようなパターンがあります。

1.ロングカラー(陽線)

上昇トレンドを示すローソクで、実体が長く、上昇幅が大きい。

2.ショートカラー(陰線)

下降トレンドを示すローソクで、実体が短く、下降幅が小さい。

3.ドジ

上下の影が長く、実体が小さいローソク。相場の不確実性を示す。

4.スピニングトップ

上下の影が長く、実体が小さいローソク。相場の不確実性を示す。

5.ハンマー

下降トレンドで現れるローソクで、実体が上部に位置し、下に長い影がある。反転信号として注目される。

6.シュートイングスター

上昇トレンドで現れるローソクで、実体が下部に位置し、上に長い影がある。反転信号として注目される。

これらの基本パターンを組み合わせることで、より複雑な形状のローソク足が作られます。

ローソク足チャートを読み取る際には、これらの基本パターンを把握し、相場の動向を判断することが重要です。

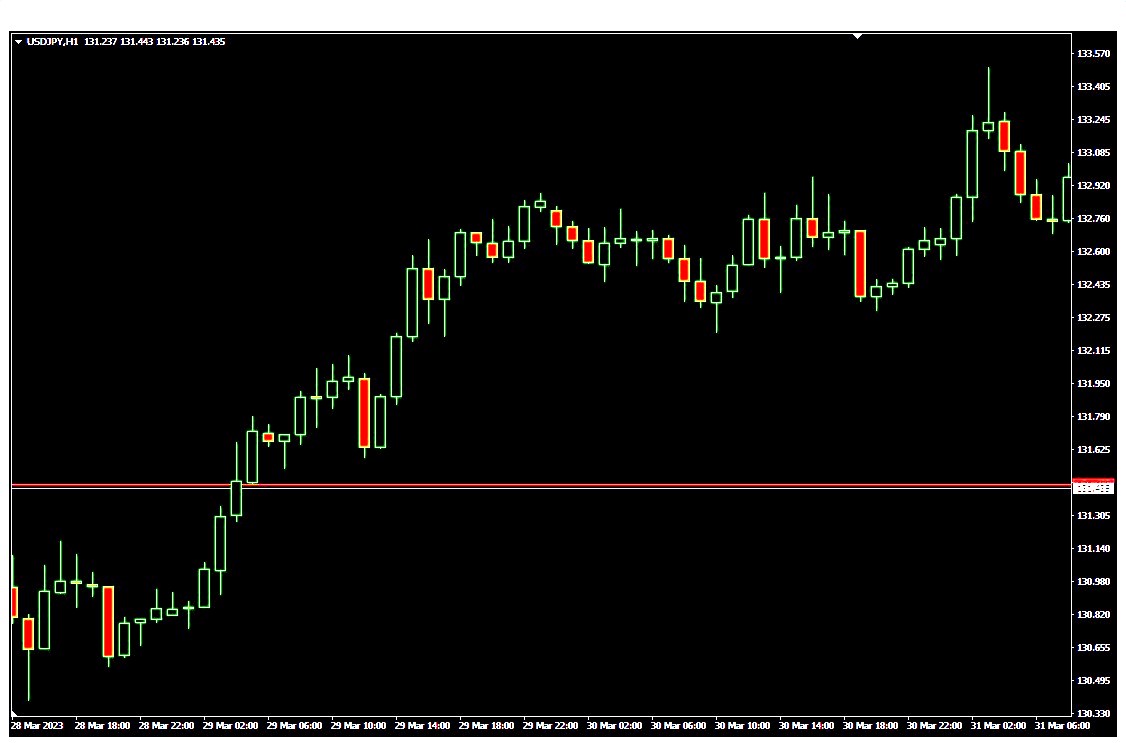

6-2.サポートラインとレジスタンスラインの描き方と活用法

FXのサポートラインとレジスタンスラインは、市場参加者の心理的な反応を示す重要な価格レベルであり、トレードにおいて役立つツールの一つです。

サポートラインとは、価格が下落してきた際に、一定の範囲で下落が止まり、反発して上昇する価格レベルを指します。

この価格レベルは、過去に何度も価格が反発したり、買い注文が集まったりしたため、今後も再び買い注文が集まる可能性が高いとされます。

サポートラインは、下降トレンドラインの一部として描かれることが多く、通常は水平なラインや、やや傾斜のあるラインとして描かれます。

サポートラインが下に向かって傾いている場合は、より強い下降トレンドが継続する可能性が高いとされます。

2.レジスタンスラインとは

レジスタンスラインとは、価格が上昇してきた際に、一定の範囲で上昇が止まり、反落して下落する価格レベルを指します。

この価格レベルは、過去に何度も価格が反落したり、売り注文が集まったりしたため、今後も再び売り注文が集まる可能性が高いとされます。

レジスタンスラインは、上昇トレンドラインの一部として描かれることが多く、通常は水平なラインや、やや傾斜のあるラインとして描かれます。

レジスタンスラインが上に向かって傾いている場合は、より強い上昇トレンドが継続する可能性が高いとされます。

3.サポートラインとレジスタンスラインの活用法

サポートラインとレジスタンスラインは、トレンドラインの一部として描かれることが多く、トレンドの転換点を示す重要な価格レベルとなります。

サポートラインやレジスタンスラインは、価格が一度反発した場所であるため、その価格レベルを超える場合には、大きな値動きが期待されます。

このような場合には、ブレイクアウトトレードを行うことができます。

ブレイクアウトトレードとは、サポートラインやレジスタンスラインがブレイク(突破)された場合に、その方向にトレードすることを指します。

例えば、価格がサポートラインを下抜けした場合には、下降トレンドが継続する可能性が高いため、ショートポジションを取ることができます。

2. サポートラインやレジスタンスラインでのエントリー

価格がサポートラインやレジスタンスラインに近づいた場合には、その価格レベルでの反発が期待できるため、エントリーポイントとして活用することができます。

例えば、価格がサポートラインに接近した場合には、その価格レベルでロングポジションを取ることができます。

ただし、価格がサポートラインやレジスタンスラインをブレイクした場合には、トレンドが転換する可能性があるため、注意が必要です。

3. サポートラインやレジスタンスラインでの利益確定

サポートラインやレジスタンスラインは、価格が反発する可能性が高い価格レベルであるため、ポジションを持っている場合には、その価格レベルでの利益確定を行うことができます。

例えば、ロングポジションを持っている場合には、価格がレジスタンスラインに接近した場合には、その価格レベルで利益確定することができます。

4. トレンドラインの確認

サポートラインやレジスタンスラインは、トレンドラインの一部として描かれることが多く、トレンドラインの傾きや強さを確認することができます。

価格がサポートラインやレジスタンスラインに反発する度合いや回数が多ければ多いほど、そのトレンドラインは強いとされます。

また、トレンドラインが維持されている限り、そのトレンドが継続する可能性が高いとされます。

トレードにおいては、価格の動きを把握し、市場参加者の心理的反応を考慮して、適切なトレード戦略を立てることが重要です。

サポートラインやレジスタンスラインは、市場参加者が共有する価格レベルであるため、多くのトレーダーがその価格レベルを注視しています。

そのため、サポートラインやレジスタンスラインがブレイクすると、多くのトレーダーが同じ方向にポジションを取ることになります。

このような場合には、大きな値動きが起こる可能性が高いため、リスク管理を適切に行いながら、ブレイクアウトトレードを行うことができます。

また、サポートラインやレジスタンスラインを描くことで、トレンドラインを確認することができます。

トレンドラインは、価格が一定の傾向で上昇または下降することを表しており、トレンドが継続する限り、トレンドに従ってトレードを行うことができます。

トレンドが転換する場合には、サポートラインやレジスタンスラインがブレイクすることが多いため、そのタイミングでポジションを切り替えることができます。

最後に、トレードにおいては常にリスク管理を考慮することが重要です。

サポートラインやレジスタンスラインは、価格が反発する可能性が高い価格レベルであるため、その価格レベルでポジションを取ることにより、リスクを限定することができます。

また、ポジションを持つ場合には、利益確定や損切りのポイントを決めておくことが重要です。利益確定や損切りのポイントを決めておくことにより、トレードの結果を予測することができ、リスク管理を行うことができます。

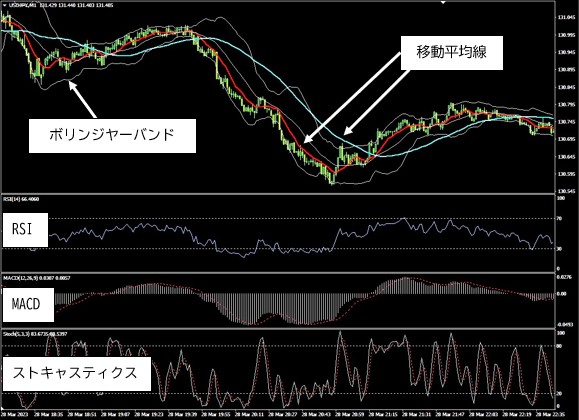

6-3.テクニカル指標の基本的な使い方

FXのテクニカル指標は、為替相場の価格やトレンド、動向を分析するために使用されるツールであり、投資家が取引の意思決定に役立てることができます。

以下では、FXのテクニカル指標の基本的な使い方について解説します。

1. 移動平均線

移動平均線は、特定期間の終値を平均した値を線グラフで表したものです。

為替相場のトレンドを把握するために使用され、短期の移動平均線が長期の移動平均線を上抜く「ゴールデンクロス」、または下抜く「デッドクロス」が発生したときに、相場の転換点が来る可能性があるとされています。

2. ボリンジャーバンド

ボリンジャーバンドは、移動平均線の上下に標準偏差を加えたもので、相場のボラティリティを測定するために使用されます。

価格が上限または下限に達した場合には、相場が反転する可能性があるとされています。

3. RSI

RSI(Relative Strength Index)は、相場の強弱を示す指標であり、過買い・過売り状態を示します。

RSIが70以上になると過買い状態、30以下になると過売り状態と判断され、相場の反転の可能性があるとされます。

4. MACD

MACD(Moving Average Convergence Divergence)は、短期と長期の移動平均線の差をグラフ化したもので、相場のトレンドの転換点を把握するために使用されます。

MACDのラインとシグナルのラインがクロスすると、相場の転換点が来る可能性があるとされます。

5. ストキャスティクス

ストキャスティクスは、相場が上昇する際の勢いを示す指標であり、過買い・過売り状態を示します。

ストキャスティクスが80以上になると過買い状態、20以下になると過売り状態と判断され、相場の反転の可能性があるとされます。

これらのテクニカル指標は、為替相場のトレンドや動向を把握するために使用されることが多いですが、それぞれの指標には得意とする相場環境があります。

例えば、移動平均線は比較的安定したトレンド相場に適しており、ボリンジャーバンドは相場のボラティリティが高い時に有効です。

また、RSIやストキャスティクスは、トレンド相場よりもレンジ相場での使用が効果的です。

しかし、テクニカル指標はあくまでも過去のデータを分析するものであり、今後の相場が必ずしも過去の動きと同じとは限りません。

そのため、テクニカル指標を単独で使用するのではなく、基本的なファンダメンタルズや相場のニュースなどと併せて分析することが重要です。

また、テクニカル指標を使用する際には、複数の指標を組み合わせて判断することが有効であり、投資家個人の判断力や経験も必要となります。

7.スワップポイントについての知識

7-1.スワップポイントとは何か?

スワップポイントとは、FX取引においてポジションを翌日に持ち越す際に発生する金利差によるポイント(利息)のことを指します。

FX取引では、通貨の売買を行うことによって、資産を増やすことができますが、それには必ずしも相場が上昇することが必要ではありません。

短期間での利益を得るために、為替相場の変動よりも金利差に着目し、スワップポイントを狙って取引をする人もいます。

スワップポイントは、通貨の金利差によって決定されます。

一方、日本円を借り入れてドルを買う場合は、日本円に対するドルの金利が支払われることになるため、ポジションを翌日に持ち越すことで、マイナスのスワップポイントが発生します。

スワップポイントは、1日ごとに加算されますが、通貨ペアによっては週末に3日分のスワップポイントが一度に加算されることがあります。

また、スワップポイントは、各FX会社によって異なるため、利用する会社や取引する通貨ペアによっても異なる金額が発生することになります。

スワップポイントは、ポジションを翌日に持ち越すことで発生するため、短期的なトレードではあまり意識されないことが多いですが、長期的な投資戦略やスワップトレードと呼ばれる投資手法においては、重要な要素となっています。

7-2.スワップポイントの計算方法と影響

スワップポイントの計算方法は、以下のようになります。

スワップポイントのレートは、FX会社によって異なりますが、通常は日本円ベースで発表されます。

スワップポイントは、通貨ペアごとに異なるため、それぞれの通貨の金利水準や金利政策が影響します。

例えば、日本円は低金利通貨であるため、ドル円やユーロ円などの円クロス通貨ではロングポジションを維持することでスワップポイントが得られる傾向があります。

また、スワップポイントは、金利政策に関するニュースや発言によっても影響を受けることがあります。 中央銀行が金利を引き上げた場合、その通貨の金利水準が上がるため、ロングポジションを維持することでより高いスワップポイントが得られる可能性があります。

中央銀行が金利を引き上げた場合、その通貨の金利水準が上がるため、ロングポジションを維持することでより高いスワップポイントが得られる可能性があります。

逆に、金利を引き下げた場合は、ロングポジションを維持することでマイナスのスワップポイントが発生することがあります。

最後に、スワップポイントは、為替相場の変動よりも金利差に着目した投資手法であるスワップトレードにおいては、非常に重要な要素となります。

スワップトレードでは、通貨の売買による利益よりもスワップポイントに着目したポジションを持つことが主眼となります。

例えば、高金利通貨である豪ドルやNZドルを買い、低金利通貨である日本円を売り、ポジションを維持することでスワップポイントを受け取ることができます。

この場合、為替相場が上昇しても下落しても、スワップポイントが受け取れるため、為替相場の変動リスクを軽減することができます。

ただし、スワップトレードにはリスクもあります。

金利政策の変更やマーケットの予想外の動きによって、通貨の価値が急激に変動することがあります。

この場合、スワップポイントの受け取りによる利益を上回る損失を被る可能性があります。

また、スワップポイントのレートもFX会社によって異なるため、注意が必要です。スワップトレードを行う場合は、事前にリスク管理の計画を立て、慎重に取り組むことが重要です。

7-3.スワップポイントの適用時間と注意点

スワップポイントの適用時間は、FX会社によって異なりますが、通常は午後5時(ニューヨーク時間)を基準としています。

この時間を過ぎると、次の営業日のスワップポイントが適用されます。

しかし、その時間を過ぎてもポジションを維持し続けると、翌営業日のスワップポイントが適用されます。

また、スワップポイントのレートはFX会社によって異なる場合があるため、比較検討をすることも重要です。

また、スワップポイントは通貨ペアやポジションの方向によって異なるため、注意が必要です。

例えば、豪ドル/円の買いポジションではスワップポイントがプラスになる場合がありますが、逆に売りポジションではマイナスになる場合があります。

スワップトレードを行う場合は、ポジションの方向やスワップポイントのレートを十分に把握し、リスク管理を徹底することが大切です。

8.注文方法と種類について

8-1.成行注文と指値注文の違いと使い方

FXの注文方法には成行注文と指値注文があります。それぞれの違いや使い方を詳しく解説します。

成行注文とは、現在の相場価格での即時約定を希望する注文方法です。

例えば、現在のドル円相場が110円であり、110円で買いたい場合には、成行注文を使って110円で買い注文を出すことができます。

成行注文は、相場価格が急激に変動する場合や市場の流動性が低下する時間帯での注文に適しています。

しかし、成行注文では必ずしも望む価格で約定されるとは限らず、スリッページと呼ばれる注文価格と実際の約定価格の差が生じる場合があります。

指値注文とは、あらかじめ設定した価格での注文を出す方法です。

例えば、現在のドル円相場が110円であり、111円で売りたい場合には、指値注文を使って111円で売り注文を出すことができます。

指値注文は、望む価格で取引をしたい場合や、長期的なポジションを持ちたい場合に適しています。

ただし、指値注文では価格が指定したレベルに達しない場合、約定されない可能性があります。

成行注文と指値注文は、それぞれの特徴を理解し、取引の目的や条件に合わせて使い分けることが重要です。

また、両方の注文方法を組み合わせることもできます。

8-2.逆指値注文とトレーリングストップ注文の使い方

逆指値注文とトレーリングストップ注文は、リスク管理を目的とした注文方法です。それぞれの使い方を詳しく解説します。

例えば、ドル円相場が110円である時点で、ドル円相場が109円まで下落すると売り注文を出すという注文を逆指値注文で設定することができます。

逆指値注文は、損失を最小限に抑えたい場合や、相場の急激な変動が予想される場合に適しています。

ただし、相場が急激に変動した場合には、設定価格と実際の約定価格の差が生じる場合があります。

この場合、ドル円相場が109円まで下落した場合には、自動的に損切り注文が発動し、ポジションを決済することができます。

また、損切りラインが徐々に上昇していくため、損失を最小限に抑えることができます。

逆指値注文とトレーリングストップ注文は、それぞれの特徴を理解し、取引の目的や条件に合わせて使い分けることが重要です。

また、リスク管理の観点から、損切りラインは十分な考慮を行った上で設定することが重要です。

8-3.OCO注文とIFD注文の基本的な使い方

OCO注文とIFD注文は、複数の注文を同時に出すことで、リスク管理や利益確定の効率化を図るための注文方法です。

それぞれの使い方を詳しく解説します。

OCO注文とは、「One Cancels the Other」の略で、二つの注文を同時に出し、いずれか一方が約定した時点で残りの注文をキャンセルする注文方法です。

例えば、ドル円相場が110円である時点で、買い注文を出し、同時に110.5円で売り注文を出すことで、相場が上昇した場合には利益を確定することができ、相場が下落した場合には損失を最小限に抑えることができます。

OCO注文は、リスク管理を重視したトレードや、相場の急激な変動が予想される場合に適しています。

IFD注文とは、「If Done」の略で、一つの注文が約定した場合に、自動的に別の注文を出す注文方法です。

例えば、ドル円相場が110円である時点で、110円で買い注文を出し、同時に110.5円で利益確定の売り注文を出すIFD注文を設定することができます。

この場合、買い注文が約定した場合には、自動的に利益確定の売り注文が出され、ポジションを決済することができます。

IFD注文は、利益確定や損切りの自動化により、トレードの効率化を図ることができます。

OCO注文とIFD注文は、それぞれの特徴を理解し、取引の目的や条件に合わせて使い分けることが重要です。

また、注文を出す前に必ず取引ルールやリスク管理の計画を策定し、慎重に検討することが大切です。

9.使いやすい取引ツールの選び方

9-1.取引ツールの種類と特徴

FX取引には、多くの取引ツールがあります。それぞれの特徴を理解し、自分に合った取引ツールを選ぶことが重要です。以下に代表的な取引ツールの特徴を紹介します。

メタトレーダー4は、世界的に普及しているFX取引の定番ツールです。

ユーザーインターフェースが使いやすく、多彩なチャート分析機能を備えていることが特徴です。

また、多くのFX業者が採用しているため、利用するFX業者を選ばずに利用することができます。

メタトレーダー5は、メタトレーダー4の後継ツールとして開発されました。

メタトレーダー4よりも高度なチャート分析機能を備えていることが特徴です。

また、取引戦略の自動化やロボット取引にも対応しています。

cTraderは、ユーザーインターフェースがシンプルで、取引画面のカスタマイズ性が高いことが特徴です。

また、ECN方式の取引が可能で、スプレッドが狭いことが利点となっています。

TradingViewは、チャート分析に特化した取引ツールです。

多彩なチャートツールやインジケーターが揃っており、チャート分析に重点を置くトレーダーにとっては使いやすいツールとなっています。

eToroは、ソーシャルトレーディングに特化した取引ツールです。

他のトレーダーのポートフォリオや取引履歴を閲覧し、トレードアイデアの共有やトレーダー同士の交流ができます。

また、コピー取引にも対応しており、実績のあるトレーダーの取引を自動的にコピーすることができます。

以上が、代表的なFX取引ツールの特徴です。トレードスタイルやニーズに応じて、適したツールを選ぶことが重要です。

9-2.取引ツールの比較と選び方のポイント

取引ツールは、トレーダーにとって非常に重要なツールであるため、選ぶ際には慎重になる必要があります。

以下に、取引ツールを比較する際のポイントをいくつか紹介します。

1.ユーザーインターフェース

ユーザーインターフェースがわかりやすく、使いやすいかどうかは、取引ツールを選ぶ際に最も重要なポイントです。

操作性が良く、機能の使い方が分かりやすいツールを選ぶことが大切です。

2.機能面

チャート分析機能や自動売買機能など、トレードに必要な機能が備わっているかどうかも、取引ツールを選ぶ際に重要なポイントです。

特に、自動売買機能はトレード効率を高めるために欠かせない機能の一つです。

3.スプレッドや手数料

スプレッドや手数料は、トレードのコストに直結するため、選ぶ際には重要なポイントです。

取引ツールのスプレッドや手数料が低い場合は、トレードのコストが低くなるため、長期的に見た場合のトータル収益も高くなる可能性があります。

4.取引対象通貨ペア

取引ツールが取り扱う通貨ペアが、自分がトレードしたい通貨ペアと一致しているかどうかも、選ぶ際のポイントの一つです。

自分が取引したい通貨ペアを取り扱っていない場合は、他の取引ツールを選ぶ必要があります。

5.サポート体制

トレード中に問題が発生した場合、取引ツールのサポート体制がしっかりとしているかどうかも、選ぶ際には重要なポイントです。

サポート体制がしっかりしている取引ツールを選ぶことで、トラブル発生時に迅速に対処することができます。

以上が、取引ツールを比較する際のポイントです。

トレードスタイルやニーズに応じて、適した取引ツールを選ぶことが重要です。

また、複数の取引ツールを利用して、それぞれの特徴を比較することも有効な方法です。

9-3.取引ツールの使い方と便利な機能

取引ツールには様々な便利な機能があります。ここでは、主要な取引ツールの使い方と便利な機能について解説します。

取引ツールの中でも特に重要なのがチャート機能です。

チャートを使うことで、為替相場の過去の値動きや現在の状況を確認できます。

主要な取引ツールでは、ローソク足チャートやラインチャートなど、複数のチャートタイプを選択できます。

また、時間軸を変更して、長期的なトレンドや短期的な値動きを確認することができます。

取引ツールには、成行注文や指値注文、逆指値注文、OCO注文、IFD注文など、さまざまな注文方法があります。

注文画面では、取引する通貨ペアや注文量、注文タイプなどを設定することができます。

また、ポジションを持っている場合は、決済注文を出すこともできます。

取引ツールには、テクニカル分析を行うための機能が搭載されています。主要な取引ツールでは、移動平均線やボリンジャーバンド、RSIなど、さまざまなテクニカル指標をチャートに表示することができます。また、自分でテクニカル指標を作成することもできます。

取引ツールには、経済指標や政治的な出来事など、相場に影響を与えるニュースを配信する機能があります。

ニュースを把握することで、相場の動きに対する理解が深まり、取引の参考になることがあります。

取引ツールには、価格が一定の水準に達した場合にアラートが鳴る機能があります。例えば、設定した価格になったら通知して欲しい場合や、注文の約定通知を受け取りたい場合などがあります。

アラート機能を利用することで、取引を見失うことがなくなります。

取引ツールの使い方は、取引ツールの種類によって異なりますが、取引ツールよっては、以下のような便利な機能があります。

為替レートの過去の動きをグラフ化し、テクニカル分析を行うことができます。チャート上にトレンドラインや指標を表示できるものもあります。

取引に影響を与える重要な経済指標や政治的イベント、その他のニュースをリアルタイムで提供しています。

設定した条件に基づいて、レートが指定した水準に達した場合にアラートを発信することができます。例えば、一定のレートで利益を確定するために利益確定注文を出したい場合に利用されます。

取引戦略に基づいて自動的に取引を行うことができます。例えば、テクニカル分析に基づいて自動的に注文を出すことができます。ただし、自動売買ツールの利用には高度な知識や経験が必要です。

取引ツールの使い方は、基本的には各ツールの操作マニュアルに従うことになります。操作マニュアルを読んで、各機能の使い方を理解することが重要です。

また、取引ツールを使いこなすためには、まずはデモトレードで練習することをおすすめします。

そして、自分に合った取引ツールを選ぶためには、以下のポイントを考慮する必要があります。

自分が必要とする機能を持っているかどうかを確認することが重要です。例えば、スマホで取引を行う場合は、スマホアプリの使い勝手や機能が充実しているかどうかを確認することが必要です。

操作しやすいかどうかを確認することも重要です。直感的に操作できるツールであるかどうかを確認しましょう。

スピーディな取引ができるかどうかも重要です。レートが変動するスピードが速いFX市場では、ツールのスピードが取引結果に影響を与える場合があります。

取引ツールを選ぶ際には、提供されるサポートも重要な要素の一つです。例えば、問題が発生したときに迅速な対応ができるかどうか、24時間体制で対応しているかどうか、サポートスタッフの質や言語対応なども重要です。

また、取引に関する情報提供やアドバイス、トレードアイデアなどを提供しているかどうかもポイントです。

特に初心者の場合は、取引に関する知識や情報を提供してもらえると助かることが多いでしょう。

一方、自分自身で問題を解決できるようにするために、取引ツールのマニュアルやFAQ、チュートリアル動画などが充実しているかどうかも重要です。

取引ツールに慣れるまでは、これらの情報を参考にすることでスムーズに取引を行うことができます。

以上が、取引ツールを選ぶ際に考慮すべきポイントの一例です。

自分に合った取引ツールを選ぶことで、より効率的に取引を行うことができるでしょう。

10.テクニカル分析の基本的な方法

10-1.トレンドラインの描き方と分析方法

トレンドラインの描き方は、以下の手順に従います。

1.上昇トレンドの場合:価格が上昇しているトレンドラインを描く

– ローソク足チャートを開き、価格が上昇しているトレンドを見つける。

– 価格の低点を2つ以上選び、それらを直線で結ぶ。

– 直線を描いた後、線の上端が価格の高値と接するように微調整する。

2.下降トレンドの場合:価格が下落しているトレンドラインを描く

– ローソク足チャートを開き、価格が下落しているトレンドを見つける。

– 価格の高点を2つ以上選び、それらを直線で結ぶ。

– 直線を描いた後、線の下端が価格の低値と接するように微調整する。

3.水平トレンドの場合:価格が一定範囲内で推移しているトレンドラインを描く

– ローソク足チャートを開き、価格が一定範囲内で推移しているトレンドを見つける。

– 価格の高点と低点を2つ以上選び、それらを直線で結ぶ。

トレンドラインの分析方法は、以下のようになります。

1.トレンドの転換点の把握

– トレンドラインが価格に対して一定方向に傾いている場合、価格がトレンドラインを抜けた時にトレンドが転換する可能性が高いと言えます。

– 上昇トレンドラインであれば、価格がトレンドラインを下抜けしたら、トレンドが下降に転換する可能性があります。

– 下降トレンドラインであれば、価格がトレンドラインを上抜けしたら、トレンドが上昇に転換する可能性があります。

2.サポート・レジスタンスレベルの把握

– トレンドラインは、価格の反発や抵抗レベルを示す場合があります。

トレンドラインが上昇傾向にある場合、価格がトレンドラインに接近した時に反発

する場合があります。

同様に、トレンドラインが下降傾向にある場合、価格がトレンドラインに接近した時に反発する場合があります。

これらのレベルは、トレンドが継続する限り、価格が戻る可能性が高い場所であり、トレンドの方向性を裏付ける役割を持ちます。

しかし、トレンドラインは完璧な指標ではありません。

価格がトレンドラインを下抜けることもあります。

この場合、トレンドが転換する可能性があります。

トレンドラインを使用する場合は、価格の反発や抵抗レベルが起こる場合があることを理解し、他のテクニカル指標と合わせて使用することが重要です。

また、トレンドラインは、時間枠や描画の仕方によって異なる解釈ができるため、複数の時間枠や異なる描画方法を使用して、価格動向を確認することが重要です。